Uso de cookies

Utilizamos cookies propias y de terceros para fines analíticos y comerciales. Puedes aceptarlas todas, rechazarlas o configurarlas según tus preferencias. Más información

A continuación se detallan la relación de preguntas frecuentes incluidas en el apartado del Suministro Inmediato de Información (SII) de la Agencia Tributaria, para aplicar a partir del 1 de enero de 2021.

Preguntas frecuentes sobre el SII:

1.1. ¿Qué es el SuministroInmediato de Información (SII)?

Se trata de un cambio del sistema de gestión actual del IVA que lleva 30 años funcionando, pues se pasa a un nuevo sistema de llevanza de los libros registro del Impuesto sobre el Valor Añadido a través de la Sede Electrónica de la AEAT, mediante el suministro cuasi inmediato de los registros de facturación.De esta forma, el nuevo SII permite acercar el momento del registro o contabilización de las facturas al de la realización efectiva de la operación económica que subyace a las mismas.

1.2. ¿Por qué se implanta el Suministro Inmediato de Información (SII)?

Porque la situación tecnológica actual permite su implementación en este momento, para mejorar la asistencia al contribuyentey el control tributario.

1.4. Un sujeto pasivo inscrito en el REDEME que no desee aplicar el SII ¿pudorenunciar a dicho régimen antes de la entrada en vigor del SII?

Sí. El Real Decreto 529/2017, de 26 de mayo (BOE de 27) añade en el Reglamento del IVA una disposición transitoria cuarta en la que se aprobóun plazo extraordinario para la baja en el REDEME.Dicha solicitud de baja pudoefectuarse mediante la presentación del modelo censal 036 hasta el 15 de junio de 2017 y con efectos 1 de julio de este año.En el caso de que hubiera optado por incluir las cuotas del IVA a la importación en la autoliquidación del IVA, quedaríaexcluido de su aplicación cuando su periodo de liquidación deje de coincidir con el mes natural.

1.5. ¿Los empresarios o profesionales no establecidos en el territorio de aplicación del impuesto español están obligados al sistema SII?

Los empresarios o profesionales no establecidos en el territorio español de aplicación del Impuesto (TAI) que tengan la condición de sujetos pasivos con un periodo de liquidación mensual estarán obligados a llevar los libros registro de IVA y, desde la entrada en vigor del Real Decreto 596/2016, deberán llevarlos a través de la Sede electrónica de la Agencia Estatal de Administración Tributaria (SII). Se exceptúan aquellos no establecidos cuyas únicas operaciones realizadas en el TAI sean adquisiciones intracomunitarias exentas de acuerdo con el artículo 26, apartados Tres y Cuatro LIVA y no presenten modelos 303, obteniendo, en su caso, la devolución de las cuotas soportadas en el TAI a través de lo dispuesto en los artículos 119 o 119 bis LIVA.Del mismo modo el SII también será aplicable al resto de sujetos pasivos que, establecidos o no, voluntariamente decidan acogerse al mismo.

1.6. ¿Cómo acogerse al SII de forma voluntaria?

Optando en cualquier momento en la declaración censal (casillas 143 y 532 del modelo 036), quedando incluido desde el día siguiente a aquél en que finalice el período de liquidación en que se hubiese ejercido dicha opción. Ejemplo: una empresa que opta por el SII, presentando el modelo 036 el 10 de abril de 2019, quedará incluida en el sistema desde el 1 de juliode 2019. El ejercicio de la opción en el 2017 implicó la obligación de autoliquidar el IVA mensualmente. Para los periodos de liquidación iniciados a partir del 2018, aquellos sujetos pasivos que opten al SII, mantendrán su periodo de liquidación trimestral.

1.7. Una vez optado por el SII, ¿existe un período mínimo de permanencia?

Sí. Deberá permanecer el año natural para el quese opte.

1.8. ¿Una vez acogido al SII puede renunciarse al mismo?

Quienes opten por el SII deberán cumplir con el suministro de los registros de facturación durante al menos el año natural para el que se ejercita la opción.Cumplido lo anterior, se podrá renunciar al sistema en la declaración censal (modelo 036) en el mes de noviembre anterior al inicio del año natural en el que deba surtir efecto.

1.9. ¿Existe algún supuesto de exclusión o cese en el SII?

Salvo que el empresario o profesional siga teniendo un período de liquidación mensual:

Los sujetos pasivos excluidos quedarán obligados a presentar los modelos 347 y 390.

1.10. ¿Cuáles son las líneas básicas de funcionamiento del SII?

Los sujetos pasivos acogidos al SII están obligadosallevar a través de la Sede electrónica de la AEAT, mediante el suministro electrónico de los registros de facturación, los siguientes Libros Registro:

Para ello, deben remitir a la AEAT los detalles sobre su facturación, con cuya información se irán configurando casi en tiempo real los distintos Libros Registro. El envío de esta información se realizará por vía electrónica, concretamente mediante Servicios Web basados en el intercambio de mensajes XML. La estructura de este envío tendrá una cabecera común con la información del titular de cada libro registro, así como la información del ejercicio y período en el que se registran dichas operaciones. A esta cabecera le acompañará un bloque con el contenido de las facturas. Asimismo, el suministro electrónico de los registros de facturación se realizará a través de un formulario web cuando se trate de sujetos pasivos que lleven a cabo pocas operaciones o cuandose quieran remitir los registros de facturas concretas de forma aislada. El suministro de esta información se realizará conforme con los campos de registro aprobados por el Ministro de Hacienda y Función Pública a través de la Orden Ministerial HFP/417/2017, de 12 de mayo.

1.11. ¿Hay que enviar las facturas a la AEAT?

No. Lo que hay que remitir son los campos de los registros de facturación que se concretan en la Orden Ministerial HFP/417/2017, de 12 de mayo, respecto de la información a que se refiere el Real Decreto 596/2016, de 2 de diciembre.

1.12. ¿Cuándo hay que enviar los registros de facturación a la AEAT?

A) Facturas Expedidas

En el plazo de cuatro días naturales desde la expediciónde la factura, salvo que se trate de facturas expedidas por el destinatario o por un tercero, en cuyo caso, dicho plazo será de ocho días naturales. En todo casoel suministro deberá realizarse antes del día 16 del mes siguiente a aquel en que se hubiera producido el devengo del Impuesto correspondiente a la operación que debe registrarse. No obstante, tratándose de operaciones no sujetas al Impuesto por las que se hubiera debido expedir factura, este último plazo se determinará con referencia a la fecha en la que se hubiera realizado la operación. Esta fecha límite coincide con el fin de plazo para expedir factura de acuerdo con el art. 11 del RD 1619/2012, de tal forma que, si un empresario emite la factura el 15 del mes siguiente al devengo, ese mismo día deberá remitir los registros de facturación a través del SII (salvo en el caso de entregas intracomunitarias).

Ejemplo1: un empresario A prestaun servicio a otro empresario el 2 de agosto de 2019, expidiendo la correspondiente factura ese mismo día. El plazo para remitir el registro de esta factura a travésdel SII finaliza el 8 de agosto.

Ejemplo2: un empresario A presta un servicio a otro empresario el 3 deseptiembrede 2019, expidiendo la correspondiente factura el 11 de octubre de 2019 (el plazo de expedición finaliza el 15 de octubre). El plazo para remitir el registro de esta factura a travésdel SII finaliza el 15 de octubre(opera la fecha límite).

Ejemplo 3: un empresario realiza una entrega intracomunitaria a un cliente francés. El inicio del transporte de los bienes se produce el 19 de octubre de 2019y la factura se expide el 15 de noviembre de 2019 (último día para expedir la factura de acuerdo con el artículo 11.2RD1619/2012 yfecha en la que se produce el devengo de la operación). El plazo para remitir el registro de esta facturaa través del SII finaliza el 21de noviembre.

B) Facturas Recibidas

En un plazo de cuatro días naturales desde la fecha en que se produzca el registrocontable de la facturay, en todo caso, antes del día 16 del mes siguiente al periodo deliquidación en que se hayan incluido las operaciones correspondientes(período en que se deduce el IVA soportado). Se entiende que el registro contablede la factura se produce en la fecha deentrada en el sistemacontable con independencia de la fecha reflejada en el asiento contable.

Ejemplo 4: un empresario que recibe una factura el 9 de julio de 2019 decide consignar y deducir la cuota soportada en el modelo 303 del mes de julio, procediendo a su registro contable con fecha de entrada en el sistemael 13 de agosto. El plazo para remitir el registro de esta factura a través del SII finaliza el 16 de agostode 2019 (opera la fecha límite).

Ejemplo 5: un empresario que recibe una factura el 9 de agosto de 2019 procedea su registro contable con fecha de entrada en el sistema el 13 de octubre. El plazo para remitir el registro de esta factura a través del SII finaliza:

a) El 15 de octubre si deduce la factura en el modelo 303 de septiembre (opera la fecha límite).

b) El 17 de octubre si deduce la factura en el modelo 303 de octubre.

De acuerdo con los ejemplos anteriores, una factura podrá deducirse una vez se haya recibido y se anote en el Libro registro de Facturas recibida santes de que finalice el plazo de presentación del modelo 303 en que se incluya. No obstante, deberá tenerse en cuenta la fecha límite para remitir los registros a través del SII del día 15 del mes siguiente a aquel en que se proceda a la deducción.

Ejemplo 6: un empresario registra contablemente una factura recibida, de la que no tiene constancia de la fecha de recepción. Lafecha de entrada en el sistema es el 13 de octubrede 2019. El plazo pararemitir el registro de esta factura a través del SII finaliza el 17de octubre. Lafactura podrá deducirse a partir del período de liquidación correspondiente al mes de octubre. En el caso operaciones de importación, los cuatro días naturales se deberán computar desde que se produzca el registro contable del documento en el que conste la liquidación del IVA por la Aduanay,en todo caso,antes del día 16 del mes siguiente al final del periodo al que se refiera la declaración en la que se hayan incluido (período en que se deduce el IVA soportado).

Ejemplo 7: un empresario importa mercancía despachada a libre práctica el 25 de octubrede 2019, produciéndose en esa misma fecha laadmisión del DUA yliquidación del IVA por la Aduana. El empresario decide consignar y deducir la cuota soportada en el modelo 303 del mes de octubre, procediendo a su registro contable el 9de noviembrede 2019. El plazo para remitir el registro del DUA a través del SII finaliza el 14de noviembre.

C) Determinadas operaciones Intracomunitarias

En un plazo de cuatro días naturales, desde el momento de inicio de la expedición o transporte, o en su caso, desde el momento de la recepción de los bienes a que se refieren.

D) Información sobre Bienes de Inversión

Dentro del plazo de presentación del último periodo de liquidación del año(hasta el 30de enero).

E) Facturas rectificativas

En el plazo de cuatro días naturales desde la fecha en que se produzca la expedición o el registro contable de la factura, respectivamente.En el casode que la rectificación determine un incremento del importe de las cuotas inicialmente deducidas de acuerdo con lo dispuesto en el artículo 114.Dos.1º LIVA, el plazo será el general de facturas recibidas.

PLAZOS DURANTE EL SEGUNDO SEMESTRE DE 2017:

Durante el segundo semestre del año 2017 el plazo de cuatro días fue de ocho días naturales.

PLAZOS CUANDO LA INCLUSION EN EL SII SE PRODUCE EN FECHA DISTINTA DEL 1 DE ENERO:

El plazo de remisión de la información correspondiente al periodo comprendido entre el 1 de enero y la fecha de inclusión en el SII será desde dicha fecha de inclusión hasta el final del ejercicio.

CÓMPUTO DE PLAZOS:

Hay que tener en cuenta que en el cómputo del plazo de cuatro u ocho días naturales a que se refieren los apartados anteriores, se excluirán los sábados, los domingos y los declarados festivos nacionales. En el caso de que la fecha límite del 15del mes siguientesea sábado, domingo o festivo nacional, se trasladará alprimer día hábil siguiente

1.13. ¿Hay que enviar la misma información que actualmente se incluye en los Libros Registros de IVA?

No, se trata de enviar a la Sede Electrónica de la AEAT determinada información que actualmente se encuentra en:

La información relativa al Libro Registro de Facturas Expedidas que debe comunicarse a la AEAT a través del nuevo SII (contenida tanto en los Libros Registro actuales como en los campos de las propias facturas) es la que se muestra a continuación:

INFORMACIÓN A REMITIR CON EL S.I.I

Por su parte, la información relativa al Libro Registro de Facturas Recibidasque debe comunicarse a la AEAT a través del nuevo S.I.I. (contenida tanto en los Libros Registro actuales como en los campos de las propias facturas) es la siguiente:

INFORMACIÓN A REMITIR CON EL S.I.I

1.14. Un contribuyente que aplique el SII y haya optado por facturar a través de su cliente o un tercero ¿debe comunicarlo a la AEAT?

Sí. Deberá comunicarlo mediante el modelo 036 a partir del mes de junio de 2017, marcando la casilla 740, indicandoen la casilla 739 (página 5) la fecha del acuerdo (previamente se debe marcar en la página 1 la causa 123 “Modificación de datos relativos al IVA”).

1.15. ¿Cuáles son lasventajaspara el contribuyente incluido en elSII?

El SII conlleva para el contribuyente las siguientes ventajas:

Asimismo, se podrá acceder a la información de las facturas incluidas en los Libros registros de sus clientes y/o proveedores que apliquen el SII.Estos datos fiscales sonuna útil herramienta de asistencia en la elaboración de la declaración, reduciendo errores y permitiendo una simplificación y una mayor seguridad jurídica.

1.16. ¿Desde cuándo se aplica el SII?

El1 de julio de 2017 comenzólafase obligatoriade aplicación de este sistema tanto para aquellos sujetos pasivos incluidos de forma obligatoria, así como para aquellos que optaron voluntariamenteen el mes de junio de 2017. Desde el 2 de enero de 2017 se inició una fase voluntaria con un entorno de pruebas que está disponible con carácter indefinido. Este entorno de pruebas permanente está abierto a todos los sujetos pasivos, ya sean obligados/voluntarios del SII o no, sin que exista límite en el número de envíos que se pueden realizar. Los sujetos pasivos que aplicaron el SII desde el 1 de julio de 2017, salvo aquellos inscritos en el REDEME, estuvieron obligados a remitir los registros de facturación del primer semestre de 2017 en el período comprendido entre el 1 de julio y 31 de diciembre de 2017.

1.17. ¿En qué norma podremos encontrar la regulación del SII en detalle?

En el Real Decreto 596/2016, de 2 de diciembre, para la modernización, mejora e impulso del uso de medios electrónicos en la gestión del Impuesto sobre el Valor Añadido, por el que se modifican el Reglamento del Impuesto sobre el Valor Añadido, aprobado por el Real Decreto 1624/1992, de 29 de diciembre, el Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio, y el Reglamento por el que se regulan las obligaciones de facturación, aprobado por el Real Decreto 1619/2012, de 30 de noviembre, (BOE 6 de diciembre). Los campos de registro de la información asuministrar han sido aprobados por el Ministro de Hacienda y Función Pública a través de la Orden ministerial HFP/417/2017, de 12 de mayo.

1.18. Un obligado tributario que aplique el SII a partir de julio de 2017 ¿debió presentar el modelo 347 correspondiente al 2017?

No.

1.19. Un obligado tributario inscrito en el REDEME que aplicóel SII a partir de julio de 2017 ¿debe presentar los modelos 340 correspondientes al 2017?

Con el fin de gestionar las devoluciones de IVA solicitadas, fue precisa la presentación de las declaraciones correspondientes a los meses de enero a junio de 2017.

1.20. Un obligado tributario que aplique el SII a partir de julio de 2017 ¿debió presentar el modelo 390 correspondiente al 2017?

No. La supresión de la obligación de presentar el modelo 390 se incluye en la Orden del Ministro de Hacienda y Función públicaHFP/417/2017, de 12 de mayo.

1.21. Un obligado tributario con domicilio fiscal en una Hacienda foral ¿le afecta el SII? REVISADA DICIEMBRE 2022

El SII será aplicable en los términos establecidos enla normativa foral.

Durante el ejercicio 2017:

A aquellos empresarios con domicilio fiscal en una Hacienda foral cuyo volumen total de operaciones en el año anterior (2016) hubiera excedido de 7 millones de euros, de las cuales el 75% o más se hubieran realizado en territorio común, les resultó de aplicación el SII de acuerdo con la normativa estatal.

A partir del ejercicio 2018:

A partir del ejercicio 2022:

1.22. ¿Ante qué Administración tributaria (común o foral) deben presentar los registros de facturación los obligados al SII que operen en territorio común y foral? REVISADA DICIEMBRE 2022

Los contribuyentes deberán presentar las obligaciones formales a que estén obligados con arreglo a su respectiva normativa, ante la Administración del Estado o Foral competente por razón del territorio, de acuerdo con el criterio de la competencia para la comprobación e investigación.

Respecto al ejercicio 2017 la competenciainspectora del Impuesto sobre el Valor Añadido corresponde al Estado cuando:

1) El contribuyente tenga su domicilio fiscal en territorio común y su volumen de operaciones en el añoanterior sea menor o igual a 7 MM €.

2) El contribuyente tenga su domicilio fiscal en territorio común y su volumen de operaciones en el año anterior sea superior a 7 MM€ siempre que realicen algún porcentaje de operaciones en territorio común.

3) El contribuyente tenga su domicilio fiscal en territorio foral y su volumen de operaciones en el año anterior sea superior a 7MM € siempre que el porcentaje de operaciones realizado en territorio común sea igual o superior al 75%.

Este criterio sigue siendo aplicable en el ejercicio 2018 y siguientes para determinar la competencia inspectora del Estado para aquellos sujetos pasivos que deben tributar en proporción al volumen de sus operaciones realizadas en territorio común y navarro.

A partir del ejercicio 2018 lacompetencia inspectora para aquellos sujetos pasivos que deben tributar en proporción al volumen de sus operaciones realizadas en territorio común y vasco, corresponderá al Estado cuando:

1) El contribuyente tenga su domicilio fiscal en territorio común y su volumen de operaciones en el año anterior sea menor o igual a 10 MM €.

2) El contribuyente tenga su domicilio fiscal en territorio común y su volumen de operaciones en el año anterior sea superior a 10 MM € siempre que el porcentaje de operaciones realizado en territorio vasco no sea igual o superior al 75 %, o al 100% en el caso de entidades acogidas al régimen especial de grupo de entidades, en cuyo caso la competencia correspondería a la Diputación Foral competente por razón del territorio.

3) El contribuyente tenga su domicilio fiscal en territorio foral y su volumen de operaciones en el año anterior sea superior a 10MM € siempre que el porcentaje de operaciones realizado en territorio común sea igual o superior al 75%.

A partir del ejercicio 2022 la competencia inspectora para aquellos sujetos pasivos que deben tributar en proporción al volumen de sus operaciones realizadas en territorio común y navarro, corresponderá al Estado cuando:

1.23. Un sujeto pasivo acogido al REGE¿pudo renunciar a dicho régimen antes de la entrada en vigor del SII?

Sí. El Real Decreto 529/2017, de 26 de mayo (BOE de 27) añade en el Reglamento del IVA una disposición transitoria cuarta donde se aprobó un plazo extraordinario para la renuncia a la aplicación del régimen especial del grupo de entidades. Dicha renuncia pudo efectuarse mediante la presentación del modelo censal 039 hasta el 15 de junio de 2017 y con efectos 1 de julio de este año.

1.24. Ejercicio 2017: A partir del 1 de julio ¿qué registros de facturación son los primeros quese tuvieronque enviar en el plazo de ocho días?

Los primeros registros que debíanremitirse en el plazo de ocho días naturales (excluidos sábados, domingos y festivos nacionales) fueronlos que componen los Libros registro del mes de juliode 2017 y corresponden a:

1.25. Un sujeto pasivo que hubiera solicitado la renuncia extraordinaria al REDEME en junio de 2017, ¿pudo volver a solicitar el alta en REDEMEen noviembre de 2017?

Sí pudo, siendo la fecha de efectos del alta el 1 de enero de 2018.

1.26. Un sujeto pasivo inscrito en el REDEME desde el 1 de enerode 2017 ¿debióremitir al SII la información del primer semestrede 2017?

No.

1.27. Un sujeto pasivo inscrito en el REDEME desde el 1 de abrilde 2017 ¿debióremitir al SII la información del primer semestrede 2017?

Sí, ya que no cumplía con el requisito de haber presentado el modelo 340 de todos los meses del primer semestre de 2017.

1.28. Un sujeto pasivo inscritoen el REDEME desde el 1 de juliode 2017¿debió remitir al SII la información del primer semestrede 2017?

Sí, ya que no cumplía con el requisito de haber presentado el modelo 340 de todos los meses del primer semestre de 2017.

1.29. Un sujeto pasivo inscrito en el REDEME desde el 1 de octubrede 2017 ¿debióremitir al SII la información del primer semestrede 2017?

Sí, ya que no cumplíacon el requisito de haber presentado el modelo 340 de todos los meses del primer semestre de 2017. Además, debió presentar el modelo 347 de 2017 incluyendo la información correspondiente al tercer trimestre.

1.30. Un sujeto pasivo que aplique el SII, ¿debió presentar el modelo 347 de 2017?

No excepto en el caso de contribuyentes inscritos en el REDEME desde el 1 de octubre de 2017 (ver FAQ 1.29).

1.31. Un sujeto pasivo que aplique el SII, ¿debió presentar el modelo 390 de 2017?

No.

b) en su caso, suministro de otras Operaciones de trascendencia tributaria con carácter anual:

2.3. ¿Cuál es el número máximo de registros de facturación por envío?

10.000 registros.

2.4. En el caso de que un envío contuviera algunas facturas con errores, el nuevo envío a presentar tras efectuar las correcciones precisas, ¿debe incluir todas las facturas?

No, solo deben incluirse las facturas que fueron rechazadas.

2.5. ¿Cuándo debe cumplimentarse elcampo “NIF representante”en la cabecera y dentro del bloque “Contraparte”?

Si el NIF es de un menor (empieza por K).

2.6. ¿Cómo se subsana un error registral?

Cuando la factura es correcta pero la anotación en el Libro registro no se ha hecho correctamente, no afectando a los datos de identificación del emisor, número de factura y fecha de expedición(en cuyo caso procederá dar de baja el registro –ver FAQ 2.11), se enviará un nuevo registro con el número de la factura original y con el tipo de comunicación A1“Modificación de facturas/registros (errores registrales)”.

El suministro de este registro deberá realizarse antes del día 16 del mes siguiente al final del periodoen que el obligado tributario tenga constancia del error.

2.7. ¿Cómo registrael emisoruna factura rectificativa?

Cuando se haya producido un error material en la factura (cuando no se cumpla en la factura alguno de los requisitos exigidos conforme al artículo 6 o 7 del Reglamento de Facturación), un error fundado de derecho, una incorrecta determinación de la cuota repercutida o alguna de las circunstancias que danlugar a la modificación de la base imponible (art. 80 LIVA) deberá emitirse una factura rectificativa cuya información se remitirá indicando tipo de comunicación “A0”y tipo de facturacon las claves“R1”, “R2”,“R3”y “R4”según cuál sea el motivo de la rectificación (errores fundados de derecho y causas del artículo 80.Uno, Dosy SeisLIVA, concurso de acreedores, deudas incobrables y resto de causas). Asimismo, se deberá identificar el tipo de factura rectificativa con las claves “S-por sustitución” o“I-por diferencias”.Cuando la rectificación se realice sobre una factura simplificada, la información a remitir implicará indicar el tipo de factura con la clave “R5” (factura rectificativa simplificada). En el caso del receptor de la factura, ver FAQ 4.16.

2.8. ¿Cómo registrael emisoruna factura rectificativa por sustitución “S”? REVISADA

La información de la factura se remitirá indicando “Tipo de Comunicación: A0” y tipo de factura con las claves “R1”, “R2”, “R3” y “R4”. En el caso de que se rectifique una factura simplificada la clave será “R5”. Cuando la rectificación se haga por “sustitución” se deberá informar de la rectificación efectuada señalando igualmente el importe de dicha rectificación. Esta información se podrá realizar:

Opción 1: Informando de un nuevo registro en el que se indiquen los importes correctos tras la rectificación en los campos “base imponible”, “cuota” y en su caso “recargo” y a su vez de los importes rectificados respecto de la factura original en los campos “base rectificada”, “cuota rectificada” y en su caso “recargo rectificado”.

Opción 2: Informando de un nuevo registro en el que se indiquen los importes correctos tras la rectificación en los campos “base imponible”, “cuota” y en su caso “recargo” y de otro registro en el que se informe de los importes rectificados. En este último registro (generalmente un abono), no resulta necesario indicar la fecha de operación en caso de que el periodo de liquidación en el que se incluya la rectificación sea aquel en el que se advierte el motivo de rectificación (periodo corriente). La identificación de la relación de facturas rectificadas será opcional.

Ejemplo 1. Disminución de la base imponible

La factura nº1 de base imponible 1.000 € y cuota 210 € con fecha de operación 01/05/2021 y fecha de expedición 7/05/2021, registrada en periodo de liquidación 05/21. Esta factura va a ser objeto de rectificación en el periodo 10/2021 y la rectificación consiste en una disminución de la base imponible de 200 euros.

Opción 1: La modificación por sustitución supondría emitir una factura rectificativa con base imponible de 800 € y cuota 168, en la que se indicará que la rectificación realizada es de 1000 € por la base imponible rectificada y 210 € por la cuota rectificada.

Los campos y claves a consignar en el Libro registro de Facturas Expedidas son:

Tipo Comunicación: A0

Tipo Factura: Rx

Tipo Rectificativa: S

Fecha Operación: 01/05/2021

Fecha expedición: 18/10/2021 Periodo liquidación: 10/2021

Importe Rectificación: se informará de dos campos adicionales con “la base rectificada” (1.000) y la “cuota rectificada” (210).

Importe total: se indicará el importe final válido 968.

Desglose IVA: base imponible: 800, cuota repercutida 168

Opción 2: La modificación por sustitución supondría emitir una factura con base imponible de -1000 € y una factura rectificativa en la que se indicará que la base imponible es de 800 €.

En la primera factura los campos y claves a consignar en el Libro registro de Facturas Expedidas son: Tipo Comunicación: A0

Tipo Factura: F1

Fecha Operación: dejar en blanco

Fecha expedición: 18/10/2021

Periodo liquidación: 10/2021

Desglose IVA: se indicará el importe que se rectifica con signo contrario (base imponible: (-1.000), cuota repercutida (-210).

En la segunda de las facturas rectificativas los campos y claves a consignar en el Libro registro de Facturas Expedidas son:

Tipo Comunicación: A0

Tipo Factura: Rx

Tipo Rectificativa: S

Fecha Operación: 01/05/2021

Fecha expedición: 18/10/2021

Periodo liquidación : 10/2021 Importe Rectificación: se informará de dos campos adicionales con “la base rectificada” 0 y la “cuota rectificada” 0.

Importe total: se indicará el importe final válido 968

Desglose IVA: base imponible: 800, cuota repercutida 168.

Ejemplo 2: Aumento de base imponible

La factura nº2 de base imponible 1.000 € y cuota 210 € va a ser objeto de rectificación. La rectificación consiste en un aumento de la base imponible de 200 euros.

Opción 1: La modificación por sustitución supondría emitir una factura rectificativa con base imponible de 1.200 € y cuota 252, en la que se indicará que la rectificación realizada es de 1000 € por la base imponible rectificada y 210 € por la cuota rectificada.

Los campos y claves a consignar en el Libro registro de Facturas Expedidas son:

Tipo Comunicación: A0

Tipo Factura: Rx

Tipo Rectificativa: S

Importe Rectificación: se informará de dos campos adicionales con “la base rectificada” (1.000) y la “cuota rectificada” (210).

Importe total: se indicará el importe final válido 1.452.

Desglose IVA: base imponible: 1.200, cuota repercutida 252.

Opción 2: La modificación por sustitución supondría emitir una factura con base imponible de -1000 € y una factura rectificativa en la que se indicará que la base imponible es de 1.200 €.

En la primera factura los campos y claves a consignar en el Libro registro de Facturas Expedidas son: Tipo Comunicación: A0

Tipo Factura: F1

Desglose IVA: se indicará el importe que se rectifica con signo contrario (base imponible: (-1.000), cuota repercutida (-210).

En la segunda de las facturas rectificativas los campos y claves a consignar en el Libro registro de Facturas Expedidas son:

Tipo Comunicación: A0

Tipo Factura: Rx

Tipo Rectificativa: S

Importe Rectificación: se informará de dos campos adicionales con “la base rectificada” 0 y la “cuota rectificada” 0.

Importe total: se indicará el importe final válido 1.452

Desglose IVA: base imponible: 1.200, cuota repercutida 252.

Ejemplo 3: Disminución de base imponible por impago

La factura nº3 de base imponible 1.000 € y cuota 210 € va a ser objeto de rectificación por impago, eliminando la totalidad de la cuota repercutida.

Opción 1: La modificación por sustitución supondría emitir una factura rectificativa con base imponible de 1.000 € y cuota 0, en la que se indicará que la rectificación realizada es de 1000 € por la base imponible rectificada y 210 € por la cuota rectificada.

Los campos y claves a consignar en el Libro registro de Facturas Expedidas son:

Tipo Comunicación: A0

Tipo Factura: R2 / R3

Tipo Rectificativa: S

Importe Rectificación: se informará de dos campos adicionales con “la base rectificada” 1.000 y la “cuota rectificada” 210.

Importe total: se indicará el importe final válido 1.000.

Desglose IVA: base imponible: 1.000, cuota repercutida 0.

Opción 2: La modificación por sustitución supondría emitir una factura con base imponible de -1000 €, cuota de -210 y una factura rectificativa en la que se indicará que la base imponible es de 1.000 € y la cuota 0€.

En la primera factura los campos y claves a consignar en el Libro registro de Facturas Expedidas son: Tipo Comunicación: A0

Tipo Factura: F1

Desglose IVA: se indicará el importe que se rectifica con signo contrario (base imponible: (-1.000), cuota repercutida (-210).)

En la segunda de las facturas rectificativas los campos y claves a consignar en el Libro registro de Facturas Expedidas son:

Tipo Comunicación: A0

Tipo Factura: R2 / R3

Tipo Rectificativa: S

Importe Rectificación: se informará de dos campos adicionales con “la base rectificada” 0 y la “cuota rectificada” 0.

Importe total: se indicará el importe final válido 1.000

Desglose IVA: base imponible: 1.000, cuota repercutida 0.

Ejemplo 4: Rectificación de factura rectificativa previa: aumento de base imponible.

La factura rectificativa nº1 bis de base imponible -1.000 € y cuota -210 € va a ser objeto de rectificación. La rectificación consiste en un aumento de la base imponible de 200 euros pues la factura rectificativa nº1 bis debía haberse emitido por un importe de base imponible -800 € y cuota -168 €

Opción 1: La modificación por sustitución supondría emitir una nueva factura rectificativa con base imponible de -800 € y cuota -168 €, en la que se indicará que la rectificación realizada es de -1000 € por la base imponible rectificada y -210 € por la cuota rectificada.

Los campos y claves a consignar en el Libro registro de Facturas Expedidas son:

Tipo Comunicación: A0

Tipo Factura: R4

Tipo Rectificativa: S

Importe Rectificación: se informará de dos campos adicionales con “la base

rectificada” (-1.000) y la “cuota rectificada” (-210).

Importe total: se indicará el importe final válido (-968).

Desglose IVA: base imponible: -800, cuota repercutida (-168).

Opción 2: La modificación por sustitución supondría emitir una factura con base imponible de 1.000 € y una factura rectificativa en la que se indicará que la base imponible es de -800 €.

En la primera factura los campos y claves a consignar en el Libro registro de Facturas Expedidas son: Tipo Comunicación: A0

Tipo Factura: F1

Desglose IVA: se indicará el importe que se rectifica con signo contrario (base imponible: 1.000, cuota repercutida 210).

En la segunda de las facturas rectificativas los campos y claves a consignar en el Libro registro de Facturas Expedidas son:

Tipo Comunicación: A0

Tipo Factura: R4

Tipo Rectificativa: S

Importe Rectificación: se informará de dos campos adicionales con “la base rectificada” 0 y la “cuota rectificada” 0.

Importe total: se indicará el importe final válido (-968) Desglose IVA: base imponible:( -800), cuota repercutida (-168).

Ejemplo 5: Rectificación de factura rectificativa previa: disminución de base imponible

La factura rectificativa nº2 bis de base imponible -1.000 € y cuota -210 € va a ser objeto de rectificación. La rectificación consiste en una disminución de la base imponible de 200 euros pues la factura rectificativa nº2 bis debía haberse emitido por un importe de base imponible -1.200 € y cuota -252 €

Opción 1: La modificación por sustitución supondría emitir una nueva factura rectificativa con base imponible de -1.200 € y cuota -252 €, en la que se indicará que la rectificación realizada es de -1000 € por la base imponible rectificada y -210 € por la cuota rectificada.

Los campos y claves a consignar en el Libro registro de Facturas Expedidas son:

Tipo Comunicación: A0

Tipo Factura: R4

Tipo Rectificativa: S

Importe Rectificación: se informará de dos campos adicionales con “la base rectificada” (-1.000) y la “cuota rectificada” (-210).

Importe total: se indicará el importe final válido (-1.452).

Desglose IVA: base imponible: (-1.200), cuota repercutida (-252).

Opción 2: La modificación por sustitución supondría emitir una factura con base imponible de 1.000 € y una factura rectificativa en la que se indicará que la base imponible es de -1.200 €.

En la primera factura los campos y claves a consignar en el Libro registro de Facturas Expedidas son: Tipo Comunicación: A0

Tipo Factura: F1

Desglose IVA: se indicará el importe que se rectifica con signo contrario (base imponible: 1.000, cuota repercutida 210.

En la segunda de las facturas rectificativas los campos y claves a consignar en el Libro registro de Facturas Expedidas son:

Tipo Comunicación: A0

Tipo Factura: R4

Tipo Rectificativa: S

Importe Rectificación: se informará de dos campos adicionales con “la base rectificada” 0 y la “cuota rectificada” 0.

Importe total: se indicará el importe final válido (-1.452). Desglose IVA: base imponible: (-1.200), cuota repercutida (-252).

Ejemplo 6: Rectificación de factura rectificativa previa de importe negativo: aumento de base imponible hasta importe positivo

La factura rectificativa nº3 bis de base imponible -1.000 € y cuota -210 € va a ser objeto de rectificación. La rectificación consiste en un aumento de la base imponible de 1.500 euros pues la factura rectificativa nº2 bis debía haberse emitido por un importe de base imponible 500 € y cuota 105 €

Opción 1: La modificación por sustitución supondría emitir una nueva factura rectificativa con base imponible de 500 € y cuota 105 €, en la que se indicará que la rectificación realizada es de -1.000 € por la base imponible rectificada y -210 € por la cuota rectificada.

Los campos y claves a consignar en el Libro registro de Facturas Expedidas son:

Tipo Comunicación: A0

Tipo Factura: R4

Tipo Rectificativa: S

Importe Rectificación: se informará de dos campos adicionales con “la base rectificada” (-1.000) y la “cuota rectificada” (-210).

Importe total: se indicará el importe final válido 605.

Desglose IVA: base imponible: 500, cuota repercutida 105.

Opción 2: La modificación por sustitución supondría emitir una factura con base imponible de 1.000 € y una factura rectificativa en la que se indicará que la base imponible es de 500 €.

En la primera factura los campos y claves a consignar en el Libro registro de Facturas Expedidas son: Tipo Comunicación: A0

Tipo Factura: F1

Desglose IVA: se indicará el importe que se rectifica con signo contrario (base imponible: 1.000, cuota repercutida 210.

En la segunda de las facturas rectificativas los campos y claves a consignar en el Libro registro de Facturas Expedidas son:

Tipo Comunicación: A0

Tipo Factura: R4

Tipo Rectificativa: S

Importe Rectificación: se informará de dos campos adicionales con “la base rectificada” 0 y la “cuota rectificada” 0.

Importe total: se indicará el importe final válido 605.

Desglose IVA: base imponible: 500, cuota repercutida 105.

En el caso del receptor de la factura, ver FAQ 4.16.

2.9. ¿Cómo registra el emisoruna factura rectificativa por diferencias “I”?

La información de la factura se remitirá indicando “Tipo de Comunicación:A0”y tipo de factura con las claves “R1”, “R2”, “R3”y “R4”.En el caso de que se rectifique una factura simplificada la clave será “R5".

Cuando la rectificación se haga por “diferencias” se deberá informar directamente del importe de la rectificación.

Para ello se deberá informar en un solo registro de lafactura rectificativa con la clave“I”. En este caso no se deben rellenar los campos adicionales “Base rectificada” y “Cuota rectificada”.

La identificación de la relación de facturas rectificadas será opcional.

Ejemplo: La factura nº1 de base imponible 1.000 € y cuota 210 € va a ser objeto de rectificación.

La modificación por diferenciassupondría emitir unafactura con base imponible de-200 €.

Los campos y claves a consignar en el Libro registro de Facturas Expedidasson:

Tipo Comunicación: A0

Tipo Factura: Rx

Tipo Rectificativa: I

Importe total: se indicará el importe total de la rectificación -242.

Desglose IVA: base imponible: -200, cuota repercutida –42.

En el caso del receptor de la factura, ver FAQ4.16

2.10. En caso de rectificar varias facturas mediante un único documento de rectificación ¿cómo identifica el emisorlas facturas rectificadas?

La identificación de las facturas rectificadas es opcional. En el caso de que se identifiquense deberá informar el número y la fecha de expedición. Podrán identificarse todasellas con la única limitación del tamaño del propio fichero XML.En el caso del receptor de la factura, ver FAQ 4.16.

2.11. ¿Cómo se modifica o anula una factura emitida por error o con errores en los datos de identificación (ej. operación inexistente)?

El registro de la factura enviada previamente y que no procede se dará de baja (mensaje “baja de factura”) identificando el número de la factura original.

En el caso de que proceda emitir una nueva factura correcta se deberá registrar con un alta (A0) y con un número de factura o fecha de expedición diferente.

Cuando se emita una factura rectificativa, no habiendo sido aceptada por el sistema la factura errónea inicial, el emisor deberá registrar una factura rectificativa por sustitución “S” consignando ceroenlos campos adicionales “base rectificada” y “cuota rectificada”.

2.12. ¿Cuándo debe cumplimentarse el campo “Fecha operación”?

Deberá cumplimentarse el campo “fecha de operación” en el Libroregistro de Facturas Expedidas cuando la fecha de realización de la operación sea distinta a la fecha de expedición de la factura. Deberá cumplimentarse el campo “fecha de operación” en el Libro registro de Facturas Recibidas cuando la fecha de realización de la operación sea distinta a la fecha de expedición de la factura y así conste en la misma.

Ejemplo: la empresa A vende mercancíasa otra empresael 3 de julio de 2018, documentando la operación en factura de fecha 1 de agosto de 2018. ¿Cuándo debo suministrar los datos a través del SII? ¿Debo consignar algún campo específico? Los datos deberán suministrarse en el plazo de los 4días siguientes a la expedición de la factura (hasta el 7de agosto). Se consignará la “Fecha de expediciónde la factura” (1 de agosto de 2018) y el campo “Fecha operación” (3 de julio de 2018).

2.13. ¿Qué fecha de operación debe hacerse constar en una factura rectificativa?

La fecha derealización de la operacióncorrespondiente a la factura original que se está rectificando.

2.14. ¿Qué fecha de operación debe constar en una factura rectificativa si se rectifican varias facturas mediante un único documento de rectificación?

Se consignará el último día en el que se haya efectuado la operación que documenta la última factura rectificada (la de fecha más reciente).

2.15. ¿El campo “Descripción operación” se cumplimenta con claves estandarizadas?

No. Se trata de un contenido libre que puede ocupar 500 posiciones.

2.16. ¿Cuándo se cumplimentael campo “IDOtro”dentro del bloque “Contraparte”e “IDFactura”?

Cuando la “contraparte de la operación (cliente/proveedor)” o el emisor de la factura no disponga de NIF asignado en España. Ocurre entre otros, en el supuesto de proveedores o clientes extranjeros.

Los tipos de Identificación en el país de residencia y sus correspondientes valoresson:

02: NIF-IVA

03: Pasaporte

04: Documento oficial de identificación expedido por el país o territorio de residencia

05: Certificado de residencia

06: Otro documento probatorio

En el caso de clientes nacionalespersonas físicas, cuando el NIF del receptor sea correcto pero no figure censado en la AEAT, el registro de las facturas emitidasse podrá realizar indicando el tipo de identificación 07-No censado, si bien el registro quedará aceptado con errores,que deberá ser corregido en el momento en el que disponga de la información correspondiente.

Para minimizar los errores de identificación y obtener una correcta identificación de los declarados, está disponible en la página web de la AEAT un servicio deayuda a la identificación fiscal (común, por otra parte, a las declaraciones informativas a presentar por los obligados tributarios), en el siguiente enlace.

Desde el 21 de septiembrede 2017, el servicio de comprobación de un NIF de terceros a efectos censales devuelve los apellidos y nombre queconstan en el Censo de la Agencia Tributaria asociados al NIF consultado si éstos son similares a los apellidos y nombre enviados, incluso aunque el contribuyente no se identifique con los datos identificativos enviados. Debencorregirselos datos identificativos del declarado con los que constan en la Agencia para evitar errores de identificación en la presentación.

2.17. ¿Cuándo debe cumplimentarse el campo “Código país”dentro del bloque “Contraparte”?

Cuando la dirección de la “contraparte de la operación (cliente/proveedor)” se corresponda con un país no comunitario, o tratándose de un país comunitario, cuando el declarado no disponga de Número de Operador Intracomunitario (como ocurre con algunos consumidores finales comunitarios). Si se marca la clave2 (NIF-IVA) del campo “Tipos de Identificación en el país de residencia”, este campo no será obligatorio.

2.18. ¿Cómo se registra una factura expedida o recibida que incluye varios tipos impositivos?

Se informará de la factura en un solo registro desglosándose la información correspondiente al tipo impositivo, base imponible, cuota repercutida o soportada, tipo de recargo de equivalencia y cuota recargo de equivalencia en función de los diferentes tipos o recargos.

2.19. En el caso de entidades acogidas al Régimen Especial de Grupos de Entidades en IVA, ¿quién debe suministrar electrónicamente los registros de facturación?

Cada una de las entidades que formen parte del Grupo.

2.20. ¿Cuándodebe utilizarse la clave 06 “Régimenespecial grupo de entidades en IVA (Nivel Avanzado)”del campo“RégimenEspecialOTrascendencia”en los Libros registro de Facturas Expedidas y Recibidas?

Únicamente debe consignarse en las operaciones entre empresas del grupo cuando éste haya optado por la modalidad prevista en el artículo163 sexies.cinco de la Ley 37/1992. En estos casos deberácumplimentarse el campo “Base Imponible a Coste”. El campo “base imponible” será el importe a que se refieren los artículos 78 y 79 de la Ley 37/1992. Debe tener en cuenta que en el campo “cuota repercutida” se consignará el resultado de multiplicar la base imponible a coste por el/los tipo/s impositivo/s correspondiente/s. No se utilizará esta clavepara losautoconsumos, determinadas operaciones intracomunitarias (transfer) y operaciones vinculadas cuando no exista bien o servicio comparable. En estos supuestosse consignará la base imponible en el campo “base imponible”.

2.21. ¿Existe alguna especialidad a la hora de registrar operaciones sujetas al Régimen Especial de Bienes Usados (REBU)? REVISADA ABRIL 2023

En el campo “Clave Régimen especial o Trascendencia” se consignará el valor 03.

Las facturas que documentan estas operaciones no incluyen la cuota repercutida de forma separada.

En consecuencia, en el Libro registro de facturas expedidas cuando setrata de operaciones sujetas y no exentas, se calificarála operación con la clave “S1”y se deberá consignar el “Importe total de la factura”, indicando como base imponible cero y los campos de tipo y cuota se dejarán en blanco.

Opcionalmente, se podrá registrar la base imponible de la operación, en cuyo caso, deberá indicarse también el tipo y cuota. En este último caso, a partir del 1 de julio de 2023, se registrarán los ajustes en el margen de beneficio consecuencia de modificaciones en el precio de compra mediante la clave de tipo de factura AJ.

La clave “AJ” se registrará con “Clave Régimen especial o Trascendencia” del Libro registro de Facturas emitidas de valor 03. El desglose será a nivel de factura, calificando la operación como sujeta no exenta y utilizando la clave “S1”.

Como número de factura se indicará un número asignado por el vendedor que permita la identificación unívoca del ajuste y como fecha de expedición, la fecha en que se registre el mismo. Para no provocar saltos en la numeración de las facturas emitidas, el ajuste se registrará utilizando una serie especial.

Ha de tenerse en cuenta que los campos base imponible, tipo y cuota repercutida son obligatorios. El campo cuota repercutida debe ser igual a la base imponible por el tipo. El campo “importe total” es opcional.

No se consignará dato alguno en el bloque correspondiente a la contraparte.

El plazo para registrar el ajuste será hasta el 15 del mes siguiente a aquel en que se haya advertido la circunstancia que da lugar a la regularización.

En el Libro registro de facturas recibidas se anotará como base imponible cero y como Importe total de la factura el total de la contraprestación. No será obligatorio consignar importe en los campos “Tipo Impositivo” y “Cuota Soportada”, mientras que la “Cuota deducible” se enviará con cero.

Los documentos justificativos de compras efectuadas a particulares expedidospor el empresario en REBU y firmados por los particulares podrán remitirse con la clave F6: “justificantes contables”.

2.22. ¿Un sujeto pasivo que aplique el SII, suministrará información de las operaciones sujetas a IGIC o IPSI?

Únicamente cuando se trate de operaciones sujetas al IGIC o IPSI que no están sujetas al IVA por reglas de localización. En ningún caso se informará cuando las operaciones se realicen a través de un establecimiento permanente situado en Canarias, Ceuta y Melilla.

En el campo “Clave Régimen especial o Trascendencia” se consignará el valor 08 y se registrarán como operaciones “no sujetas” en el campo de Importe no sujeto por reglas de localización, pero no debe informarse de los datos que correspondan a estos impuestos (IGIC o IPSI) al tratarse de operaciones no sujetas al IVA.

Ejemplo 1. Un empresario con domicilio fiscal en Madrid que aplica el SII presta servicios de abogacía a un profesional establecido en Canarias. Se trata de una prestación de servicios sujeta al IGIC que deberá informarse a través del SII.

Ejemplo 2. Un empresario con domicilio fiscal en Madrid que aplica el SII adquiere una partida de mercancías en Canarias y la vende en dicho territorio. Se trata de una entrega de bienes localizada en Canarias al no haber sido transportada al TAI, sujeta al IGIC y que deberá informarse a través del SII.

No se utilizará la clave 08 en el caso de entregas de bienes transportadas desde el TAI con destino a Canarias, Ceuta y Melilla o adquisiciones de bienes en el TAI procedentes de estos territorios, debiendo registrarse como exportación (clave régimen especial: 02) e importación respectivamente (tipo de factura: F5).

Se recuerda que el territorio de aplicación del impuesto en España (TAI) comprende la Península e Islas Baleares.

2.23. ¿Se suministrará informacióna través del SIIsobre subvenciones satisfechas o recibidas?

No.

2.24. ¿Se suministrará información a través del SII sobre operaciones de segurospor parte de las compañías aseguradoras? REVISADA DICIEMBRE 2022

Sí, en cualquiera de los siguientes supuestos:

Por su parte, las facturas recibidas por entidades aseguradoras deben ser remitidas sin especialidad en los plazos generales de envío (4 días con carácter general y 8 días en 2017).

2.25. ¿Se suministrará información a través del SII sobre los importes percibidos por transmisiones de inmuebles sujetas a IVA?

Sí, a través del campo “Importes percibidos por transmisiones de inmuebles sujetasa IVA” en el Libro registro de Facturas Expedidas.Dicha información se suministrará en relacióncon transmisiones de inmuebles sujetas al IVA, tanto no exentas (venta por el promotor) como exentas (segundas y ulteriores entregas).Se entiende como “importes percibidos” los importesdevengados correspondientes a las transmisiones de inmuebles.

2.26. ¿Cómo se registra una operación de arrendamiento de local de negocio?

El arrendador registrará la factura expedida con la clave de régimen especial “11” y “12”según el arrendamiento esté o no sujeto a retencióny “13” si en la factura se recogen ambos tiposde arrendamiento.En el caso de que se trate de un arrendamiento no sujeto a retención(claves “12” y “13”)deberá cumplimentar adicionalmente loscamposcorrespondientesa la situación del inmueble y a la referencia catastral.El arrendatario se limitará a registrar la factura recibida con la clave de régimen especial “12”.

2.27. ¿Existe obligación de suministrar la información de las operaciones por las que los empresarios satisfacen compensaciones agrarias del REAGYP?

Sí, con la clave tipo de factura F6.En el campo “Clave Régimen especial o Trascendencia” se consignará el valor 02.

2.28. ¿Pueden registrarse asientos resumen de facturas a través del SII?

Sí. Se consignará como tipo de factura la clave “F4”. En el bloque que identifica a la factura (IDFactura) se consignará el número y serie de la primera y última factura.

2.29. ¿Pueden registrarse asientos resúmenes en el caso de facturas con operaciones a las que se hayan aplicado distintos tipos impositivos?

Sí. Se informará en un solo registro desglosándose la base imponible global correspondiente a cada tipo impositivo y los distintos tipos impositivos.

2.30. ¿Cómo registra el emisoruna factura emitida en sustitución de facturas simplificadas (art. 7.2 RD 1619/2012)?

Se deberá informar en el bloque “Tipo Factura” con la clave “F3: factura emitida en sustitución de facturas simplificadas facturadas y declaradas” y en el bloque de “Datos sustituidas” se identificarán las facturas simplificadas sustituidas con el número, serie y fecha de expedición. La identificación es opcional.

En los campos “Ejercicio” y “Período” deberán consignarse los correspondientes al período de liquidación en que fue anotada la factura simplificada original.

La clave “F3” supone que no se tendrá en cuenta el IVA repercutido en la factura para evitar una duplicidadcon la factura simplificada inicial.

IMPORTANTE: En el caso de que se realiceun abono de la factura simplificada(mediante el envío de unregistro negativo con clave “F2”), la factura emitida en sustitución de esta tendráque informarse con la clave “F1”.

En el caso del receptor de la factura, ver FAQ 4.17.

2.31. ¿Qué fecha de operación debe hacerse constar en una factura recapitulativa (art. 13 RD 1619/2012, que regula las obligaciones de facturación)?

Se consignará el último día del mes natural en que se hayan efectuado lasoperaciones que documenta la factura recapitulativa o, en caso de que el periodo recapitulativo sea inferior al mes, el último día en que se realiza la operaciónde ese periodo.

Ejemplo: factura expedidael 25 de julio de 2017 que documenta varias entregas de bienes realizadas el 1, 10, 15 y 20 de julio de 2017; la fecha de operación es el 20 de julio.

2.32. ¿Puede registrarse la Base Imponible, Cuota del impuesto e Importe total de la factura en divisas?

No. Debe consignarse su contravalor en euros, aplicando el tipo de cambio vendedor fijado por el Banco de España vigente a la fecha de devengo de la operación (art. 79 once Ley 37/1992).

2.33. ¿Se podrán consultar los datos enviados?

Las empresas acogidas al SIIpodrán consultar tanto los datosenviadoscomo los datos remitidose imputadospor los clientes y proveedores que estén acogidos al sistema (Libros registro declarados y contrastados).

Si al realizar una consulta de facturasa través del servicio web, sesupera el tope de 10.000 facturas en la respuesta, habrá que realizar nuevas consultas con la identificación de la última factura obtenida (informando el bloque “ClavePaginacion” de la petición) para obtener el resto de facturas.

Existe la posibilidad deexportar todo el colectivo de facturas obtenido para una selección mediante la utilización de la funcionalidad “Exportación sin límite” situada en el borde superior izquierdo de la pantalla. Esta exportación entrega los registros de facturación en un fichero, comprimido, en un formato estándar (CSV), que puede ser tratado con herramientas de uso común".

Las empresas que hubieran realizado envíos en la fase de pruebasdisponende su contraste de facturas desde mayode 2017.

2.34. ¿Dóndepuedo realizar pruebas de envío?

A través del portal de pruebas dentro dela información técnica publicada en el banner SII de la página web de la AEAT con las opciones cliente web service y formulario.

Para que el envío sea admitido, además de ser conforme con la documentación técnica, la única condición es que el titular que figure en los registros de facturación de los libros coincida con el NIF del certificado electrónico utilizado para el envío, o bien que se utilice la colaboración social o el apoderamiento.

2.35. ¿Se suministrará información a través del SII sobre operaciones financieras?

Únicamente cuando se trate de una operación por la que exista obligación de emitir factura de acuerdo con el art. 3.2 RD 1619/2012 o la normativa de facturación del país de establecimiento delprestador del servicio extranjero.

2.36. ¿Debe informarse del importe de las retenciones reflejadas en facturaa través del SII?

No.

2.37. ¿Es posible remitir los registros de facturación a través de tercero?

Sí, a través de colaborador socialo apoderado(artículos 79 a 81 RD 1065/2007 y Orden HAC/139/2003, de 27 de mayo).

Debe tenerse en cuenta que el titular del Libro registro de IVA será el representado o poderdante.

2.38. ¿Qué documentación deberá remitir una empresa de software que desee suscribir un acuerdo de colaboración social con la AEAT para la presentación telemática de declaraciones, comunicaciones y otros documentos tributarios en representación de terceros?

La entidad deberá remitir a la Delegación de la AEAT correspondiente a su domicilio fiscalo a ladirección de correo: comunicacion.sepri@correo.aeat.es, los siguientes datos y la documentación correspondiente:

2.39. ¿Cómo debe suministrarse la información correspondiente al primer semestrede 2017?

Los sujetos pasivos inscritos en REDEME durante el periodo comprendido entre el 1 de enero y 30 de junio de 2017 no tuvieronque remitir información del primer semestre de 2017.

El resto de sujetos pasivos incluidos en el SII debieroninformar del contenido de los libros registro del IVA de acuerdo con la normativa vigente antes del 1 de julio de 2017, así como de determinada información con trascendencia tributaria que se venía incluyendo en el modelo 347.

El esquema o diseño de los registros de facturaciónesel mismo que para los envíos correspondiente a los registros del segundo semestre de 2017 y siguientes, pero con unas validaciones diferentes que permitenque solo se consigne loque resultaba obligatorio en los libros registro tradicionales (normativa anterior al SII).

Como se ha indicado con el objeto de facilitar la presentación se mantiene el esquema de validación en sus campos obligatorios con las siguientes particularidades para los contenidos del primer semestre:

“Primer semestre de 2017 y otras facturas anteriores a la inclusión en el SII”salvo que se trate de un arrendamiento de local de negocio en cuyo caso deberán utilizarse estas claves de régimen especial puesto que esta información es exigible en el modelo 347.

Con independencia del tipo de operación informado (no sujeta, sujeta y exenta o no exenta) deberá informarse en cualquier caso como factura sujeta y no exenta.

2.40. ¿Cómo debe suministrarse la información al amparo de una autorización de simplificación en materia de facturación o de sistemas de registro autorizados de acuerdo con lo previsto en el artículo 62.5 RD 1624/1992 (RIVA)?

En estos casos en los que:

En ambos casos, el sujeto pasivo autorizado antes del primer envío del registro de facturación correspondiente a alguna de estas autorizaciones, deberá remitir copia de la autorización en el apartado previsto para aportarla:

El número de registro (“RGExxxxxxxxxxxx”) obtenido en el envío de la autorización deberá suministrarse en los registros de facturación que se correspondan con la misma en el campo “número registro autorización”.

Otras cuestiones a considerar:

Al suministrar cada registro de facturación deberá hacerse referencia en el campo “número registro autorización”al número de registro correspondiente a la autorización en la que se base.

2.41. ¿Qué ocurre en los casosen que existan incidenciasde carácter técnico, ajenas totalmente al obligado tributario, que impidan cumplir en plazo con el suministro de los registros de facturación?

En aquellos supuestos en que por razones de carácter técnicoajenas al contribuyenteno fuera posible efectuar el suministro por Internet en el plazo establecido reglamentariamente para cada registro de facturación, o cuando este suministro no pudiera completarse porque no fuera posible realizar la consulta de los registros de facturación previamente suministrados, dicho suministro podrá efectuarse durante los cuatro días naturales siguientes al de finalización de dicho plazo.A estos efectos deberá quedar acreditada la existencia de tales incidenciastécnicas.

2.42. Un obligado al SII ¿debe informar de las operaciones que realice a través de establecimiento permanente?

Las facturas expedidas o recibidas por el establecimiento permanente que correspondan a su actividad no deben ser registradas a través del SII.

2.43. Además de la información correspondiente al primer semestre de 2017 ¿existen otros casos en que deben registrarse facturas expedidas antes del 1 de juliode 2017?

Las facturas expedidas antes del 1 de julio de 2017 deberán registrarse en el SII siempre que tengan incidencia fiscalcon posterioridad a dicha fecha.Por ejemplo, se pueden citar los siguientes casos:-Facturas cuya baja se produce a partir del 1 julio.-Facturas del régimen especial del criterio de caja cuyo pago / cobro se efectúa a partir del 1 de julio.-Facturas cuyo registro deba rectificarse (A4) a partir del 1 de julio como consecuencia de la devolución del IVA en régimen de viajeros. Esto es igualmente aplicable a los sujetos pasivos incluidos en el SII en un momento diferente al 1 de julio de 2017, respeto a las facturas expedidaso recibidascon anterioridad a su fecha de inclusión.

2.44. ¿Deben registrarse a través del SII las facturas rectificativas expedidas o recibidas a partirdel 1 de juliode 2017 que correspondan a Libros registro de periodos anteriores al 2017?

Las facturas rectificativas expedidas y recibidas a partir del 1 de julio de 2017 deben registrase a través del SII en cualquier caso.

En particular, las facturas rectificativas expedidas o recibidas a partir del 1 de julio de 2017 que impliquen la rectificación dedeclaraciones-liquidaciones de periodos impositivos anteriores y se registren, por tanto, en Libros registro de periodos anteriores a julio de 2017, deberán informarse en el SII por tener incidencia fiscal a partir de la fecha de su expedición/recepción.

Esto es igualmente aplicable a los sujetos pasivos incluidos en el SII en un momento diferente al 1 de julio de 2017, respeto a las facturas expedidas o recibidas con anterioridad a su fecha de inclusión.

2.45. ¿Cómo se realiza el proceso de contraste de facturas?

Una vez validado el envío de facturas presentado, de forma casi inmediata se procede a ejecutar el proceso decontraste, cuyo primer paso es tipificar la factura como contrastable o no:

2.46. ¿Qué es la consulta a la información recibida de clientes y/o proveedores del SII?

Exclusivamente para los contribuyentes incluidos en el SII, estádisponibleuna Consulta a la información incluidaen los Libros registros de sus clientes y/o proveedores que esté referida al contribuyente que realiza la Consulta.Por lo tanto, esta consulta solo estará disponible cuando sus clientes y/o proveedores también apliquen el SII.La información recibida de clientes y/o proveedores se mostrará en alguno de los siguientes estados:

2.47. ¿Los datos fiscales de contraste y la información recibida de clientes y/o proveedores afectan al modelo 303?

Tanto el contraste como la información recibida de clientes y/o proveedores tienen carácter meramente informativo y son independientes del cumplimiento de la obligación de autoliquidar el IVA.

2.48. Si la fecha de inclusión en el SII es distinta al 1 de enero ¿cómo debe suministrarse la información correspondiente al periodo comprendido desde el inicio del ejercicio hasta la fecha en que inicia a aplicarse el SII?

Los sujetos pasivos que queden obligados al SII en el curso del ejercicio deben remitir la totalidad de los registros de facturación de las operaciones realizadas desde el inicio de ese mismo ejercicio.

El esquema o diseño de los registros de facturación será el mismo que para los envíos correspondiente a los registros que procedan a partir de su inclusión en el SII, pero con unas validaciones diferentes que permitirán que solo se consigne lo que es obligatorio de acuerdo con los artículos 63.3, 64.4 y 66.3 RIVA.

Con el objeto de facilitar la presentación se mantiene el esquema de validación en sus campos obligatorios con las siguientes particularidades:

El registro con la clave especial “primer semestre de 2017 y otras facturas anteriores a la inclusión en el SII” es voluntario, de tal forma que, con el objetivo de facilitar los desarrollos técnicos, se podrá remitir la información con las mismas claves y contenidos que procedan a partir de su inclusión en el SII.

2.49. ¿Qué facturas se registran con la clave F1?

2.50. ¿Se puede utilizar la marca “Factura simplificada artículos 7.2, 7.3” en el caso de facturas rectificativas?

Esta marca es compatible con las facturas rectificativas registradas con las claves R1, R2, R3 y R4.

2.51. ¿Cómo se informan los registros de facturación realizados por una entidad en su condición de sucesora de otra entidad por operaciones de reestructuración societaria?

En los casos en los que,como consecuencia de una operación de reestructuración societaria, una entidad en su condición de sucesora deba informar de registros de facturación de la entidad sucedida se deberá informar de la identificación deestaentidad sucedida: NIF + “nombre y apellidos o razón social”Se registrarán en los libros registro de facturas titularidad de la entidad sucesora:

2.52. ¿Cuándo tiene que utilizarse el identificador de registros de facturación creado para evitar errores?

Este identificador debe utilizarse en aquellos registros de facturas con importes superiores a un umbral, en este caso 100.000.000 de euros. De este modo si el registro de facturación que se quiere registrar supera este importe deberá marcarse este identificador, confirmando de este modo, que no se trata de un error.

2.53. ¿Cuándo puede utilizarse la marca especial que identifique registros respecto de los que no ha sido posible el cumplimiento del plazo de envío?

Esta marca especial para identificar aquellos registros de facturaciónrespecto de los que el cumplimiento del plazo de envío a los Libros registro(de facturas expedidas, recibidas o de determinadas operaciones intracomunitarias)ha presentado dificultades, solo es posible en los siguientes supuestos tasados: cuandoel sujeto pasivo no podía conocer con certeza el cambio de condición a gran empresa o el cambio de competencia inspectora, o porque la solicitud de alta en el registro de devolución mensual sea posterior al primer día del periodo en que surte efectos esta inscripción.

2.54. ¿Qué información debe registrarse en el campo “referencia externa”?

Se trata de un campo de contenido libre.El objetivo de este campo es que aquellos sujetos pasivos que así lo estimen oportuno, puedan utilizarlo con la finalidad que pudiera tener en sus anteriores Libros registro.Por ejemplo: puede informarse del número de asiento de contable.

2.55. ¿Cómo se registran las operaciones realizadas con Reino Unido a partir del 1 de enero de 2021?

A partir de 1 de enero de 2021, finalizado el periodo transitorio, se producirá la salida efectiva de la UE del Reino Unido. A partir de esta fecha, el Reino Unido será tratado como país no perteneciente a la UE a efectos del IVA, con las siguientes particularidades:

1. El Acuerdo de Retirada garantiza que los movimientos de mercancías que hayan comenzado antes de la retirada del Reino Unido de la UE se lleven a su término de conformidad con las normas de la Unión vigentes en el momento de iniciarse el desplazamiento.

2. El acuerdo de retirada incluye un Protocolo para Irlanda del Norte, que a efectos del IVA seguirá formando parte de la UE respecto de las entregas de bienes. Para ello, Reino Unido creará un NIVA específico con el prefijo XI para los sujetos que puedan acogerse a dicho Protocolo.

Como consecuencia de lo anterior:

1. A partir de 1 de enero de 2021, no se admitirán como NIVAs los que comiencen por GB. No obstante, exclusivamente durante el mes de enero de 2021, se admitirán NIVAs que empiecen por GB para operaciones realizadas con anterioridad.

2. Para registrar los números de identificación que empiecen por GB, deberán utilizarse claves de “IDType¹” distintas de la 02.

3.1. ¿Debe coincidir necesariamente el IVA devengado incluido en el modelo 303 con el derivado de los registros de las facturas emitidas?

Ambos podrán coincidir salvo en el caso de que se realicen, entre otras operaciones,adquisiciones intracomunitarias de bienes y servicios u operacionesinteriorescon inversión del sujeto pasivo(estas operaciones solo deben registrarse en el Libro registro de facturas recibidas).

3.2. ¿Qué tipos de operaciones se incluyen en el campo “Clave RégimenEspecial O. Trascendencia”? REVISADA

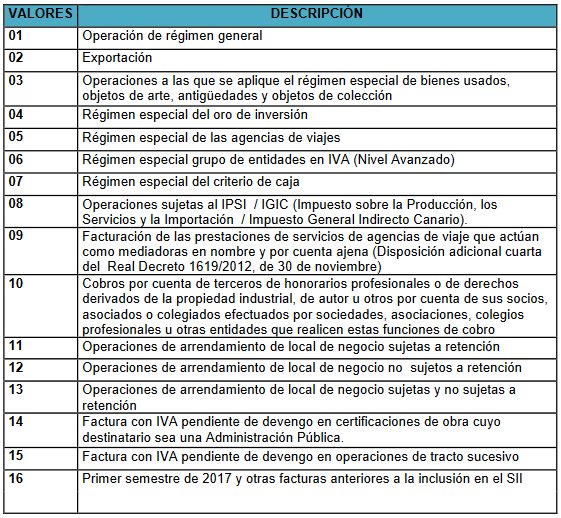

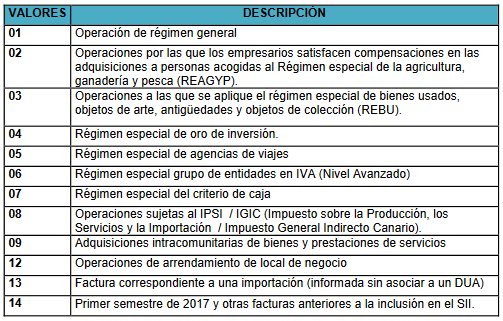

Las operaciones incluidas con sus correspondientes claves son:

3.3. ¿Qué operaciones se registran en el campo "Emitida por Terceroso Destinatario" del Libro registro Facturas Expedidas?

Se trata del supuesto previsto en el artículo 5 del Reglamento por el que se regulan las obligaciones de facturación (RD 1619/2012), “Cumplimiento de la obligación de expedir factura por el destinatario o por un tercero”. Debe tenerse en cuenta que:

Se deberá consignar en el Libro registro de Facturas Expedidas la clave “S” correspondiente a “Factura emitida por Terceroso Destinatario”.

3.4. ¿Deben registrarse las operaciones no sujetas a IVA y las sujetas pero exentas? ¿Cómo?

Sí. Existiendo obligación de expedir factura, (artículos 2 y 3 RD1619/2012 que regula las obligaciones de facturación) ésta debe registrarse.

Tratándose de una operación no sujeta, se consignará dentro del bloquefuncional“Desglose Factura” en uno delos siguientes campos en función del motivo de la no sujeción:

Tratándose de una operación exenta, se consignará dentro del bloque “Desglose Factura” como “Sujeta” y “Exenta”, indicando la base imponible y, opcionalmente,la causa de exención utilizando las siguientes claves:

Si no se dispone de esta información bastará con indicar que se trata de una operación exenta.En el caso de que la factura recoja operaciones con distinta causa de exención, se podrá desglosar el importe de la base exenta correspondiente a cada una de ellas.

3.5. ¿Cómo se registra una operación con inversión del sujeto pasivo?

En el caso de clientes que sean empresas españolas, el proveedoro prestador del servicio registrará los datos de la factura en el Libro registro de Facturas Expedidas consignando enel bloque funcional”Desglosefactura”la clave“No Exenta –Con Inversión sujeto pasivo”. Loscampos“tipo impositivo”“cuota repercutida” se informaráncon importe cero.

En el caso de clientes que sean empresas comunitarias con NIF-IVA, el proveedor o prestador del servicio registrará los datos de la factura en el Libro registro de Facturas Expedidas consignando en el bloque funcional” Desglosetipo operación” la clave “Importe no sujetas por reglas de localización”.Asimismo, deberá indicar si se trata de una entrega de bienes o una prestación de servicios.

3.6. ¿Cómo se registra una Entrega Intracomunitaria de Bienes?

Se anotará la factura emitida al cliente comunitario en el Libro registro de Facturas Expedidasprocediendo a su identificación mediante la clave 2 en el campo de tipos de Identificación en el país de residencia “IDType” y su Número de Operador Intracomunitario en el campo "ID". El campo “CodigoPais” no será obligatorio. Por otra parte, la base imponible de la factura se incluirá en el campo de tipo de operación “Exenta” dentro del bloque“Entrega”. Como causa de exención se consignará la clave “E5: Exenta por el artículo 25”.

3.7. ¿Cómo se registra una Exportación?

La operación se anota en el Libro Registro de Facturas Expedidas. En el campo “Clave Régimen especial o Trascendencia” se consignará el valor 02.

Deberá identificarse al cliente –en caso de ser extranjero-mediante el “Código país” ylas claves 3 “Pasaporte”, 4 “Documento oficial de identificación expedido por el país o territorio de residencia”, 5 “Certificado de residencia” ó 6 “Otro documentoprobatorio” del campo “IDType”.

Por otra parte, la base imponible de la factura se incluirá en el campo de tipo de operación “Exenta” dentro del bloque“Entrega”. Como causa de exención se consignará la clave E2“Exenta por el artículo 21”.

3.8. ¿Cómo se registran las operaciones de autoconsumo de bienes (artículo 9.1, letras a) y b) Ley 37/1992)?

Se trata de operaciones asimiladas a entregas de bienes (también denominadas de autoconsumo "externo") que deben anotarse en el Libro Registro de Facturas Expedidasatendiendo a su calificación tributaria sin ninguna especialidad destacable.

3.9. ¿Cómo se registran las operaciones de autoconsumo de bienes (artículo 9.1, letras c) y d) Ley 37/1992)?

Se trata de operaciones asimiladas a entregas de bienes (también denominadas de autoconsumo "interno") que deben anotarse en el Libro registro de Facturas Expedidasy en el de Facturas Recibidas, atendiendo a su calificación tributaria. En ambos casos la identificación del emisor de la factura coincidirá con la de la contraparte.

3.10. ¿Cómo se registra una factura expedida que contiene el arrendamiento de varios locales de negocio?

Se registrará la factura expedida con la clave de régimen especial“11” y “12”según el arrendamiento esté o no sujeto a retención y “13” si en la factura se recogen ambos tipos de arrendamiento.En el caso de que se trate de un arrendamiento no sujeto a retención(claves “12” y “13”)deberá desglosarse para cada local la clave de situación y el número de referencia catastral.En el caso de que elnúmero de referencias catastrales sea superior a 15, se enviarán las 15 primeras en el XML de facturas emitidas y el exceso en un XML específico.

3.11. A la hora de desglosar los datos de la factura, ¿debe indicarse si la operación es una entrega de bienes o una prestación de servicios?

El desglose se hará obligatoriamente a nivel de operación cuando el cliente sea extranjero (tipo “ID Otro”, salvo la clave 07,o NIF que empiece por N)yno sea una factura simplificada o un asiento resumen.

3.12. ¿Qué información se consigna en el bloque “Período de liquidación”?

El ejercicio y períododedevengo de la operación correspondiente a la factura registrada.

Ejemplo 1: Un empresario A vende mercancía a otro empresario B el 6 de juliode 2017. El empresario A expide la factura el 2 de agosto. El empresario A remitirá los registros de la factura el 14de agostoconsignando en el Libro Registro de facturas emitidas, Ejercicio: 2017, Período: 07.

En el caso de facturas rectificativas se consignará el ejercicio y periodode liquidación en que se realice la rectificación de la declaración-liquidación de acuerdo con lo previsto en el artículo 89 de la LIVA.

3.13. En el caso de que un cliente solicite la devolución del IVA en régimen de viajeros, ¿cómo se modificará la factura para que no conste IVA repercutido?

Ventas realizadasa partir de 1-1-2019

A partir de 1.1.19 las devoluciones del IVA en régimen de viajeros deben documentarse obligatoriamente mediante el documento electrónico de reembolso (DER).

Desde 1.1.19 debe remitirse la información relativa al DER de la siguiente forma:

Tipo de comunicación: A5.

Tipo de factura: F1.

Período: aquel en el que se minore la cuota.

Número factura emisor: para identificar el documento electrónico de reembolso se consignará el IAEAT o el ILR (1).

Régimen: 02 exportación.

Tipo de operación: sujeta y no exenta

Base y cuota: se consignarán en negativo.

La información correspondiente al DER deberá remitirse antes del día 16 del mes siguiente al período de liquidación en que se incluya la rectificación correspondiente a la devolución de la cuota soportada por el viajero.

Para la modificación de un DER se utilizará A6 como Tipo de comunicación.

3.16. ¿Cuándo se utiliza la clave de régimen especial:14 “Factura con IVA pendiente de devengo (certificaciones de obra cuyo destinatario sea una Administración Pública)”?

Se utiliza para remitir la información correspondiente a certificaciones de obra expedidas, cuyo destinatario sea una Administración Pública,cuando no se ha producido el devengo del impuesto al concurrir las siguientes circunstancias:

3.17. ¿Cuándo se utiliza la clave de régimen especial: 15 “Factura con IVA pendiente de devengo –operaciones de tracto sucesivo”?

Se utiliza para remitir la información correspondiente a documentos que reflejan operaciones de tracto sucesivo (suministros, arrendamientos,...) y que, aunreuniendo los requisitos previstos en los artículos 6 o 7 del Real Decreto 1619/2012,no tienen laconsideración de factura por no producirse aún el devengo del impuesto al concurrir las siguientes circunstancias:

Debe tenerse en cuenta que como fecha de operación se deberá consignar la fecha de exigibilidad (devengo), que asimismo determinará el periodo de liquidación a informar (ver FAQ 3.12).

3.18. Al registrar una factura simplificada ¿debe desglosarse la cuota tributaria?

Con carácter general, no es necesario. Marcando lasclaves“F2", "F4" y "R5", sólo será obligatorio cumplimentar el tipo impositivo y de uno de los dos campos siguientes: base imponible o importe total. En el caso de que se informe exclusivamente del importe total,la base imponible deberáconstar con valor cero.

Si existiese en el desglose de la operación sujeta y no exenta varios tipos impositivos, se deberáinformar obligatoriamente de la base imponible y tipo impositivo.

3.19. ¿Qué requisitos deben cumplirse para realizar asientos resumen de facturas emitidasde acuerdo con el art. 63.4 del RD 1624/1992?

3.20. ¿Cómo se registra una factura que comprende operaciones con distinta clave de régimen especial?

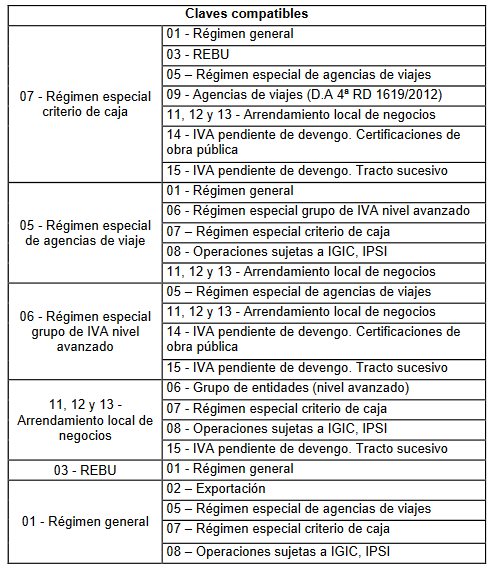

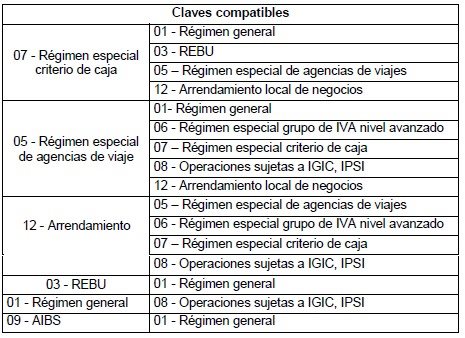

El sistema permite combinar las siguientes claves:

La clave 07 (Criterio de caja) siempre debe ser la primera clave a informar.La clave 05 (Agencias de viajes) debe ser la primera clave a informar salvo que concurra con la clave 07 (RECC).

La clave 06 (Régimen especial grupo de entidades en IVA-nivel avanzado) debe ser la primera clave ainformar cuando concurra con las claves 11, 12, 13, 14 y 15.