Uso de cookies

Utilizamos cookies propias y de terceros para fines analíticos y comerciales. Puedes aceptarlas todas, rechazarlas o configurarlas según tus preferencias. Más información

Tras la aprobación del Real Decreto-ley 11/2022, del Real Decreto-ley 17/2022, del Real Decreto-ley 20/2022 y del Real Decreto-ley 1/2023, se hace necesario permitir la contabilización de facturas al tipo impositivo del 5% y de su recargo de equivalencia al 0,62%, puesto que es el nuevo tipo vigente para las entregas, importaciones y adquisiciones intracomunitarias de energía eléctrica, gas natural, briquetas, pellets, leña, aceites y pastas alimenticias

Como consecuencia, se hace necesaria la adaptación de la aplicación de Estimación a dicha normativa con respecto a los siguientes ámbitos:

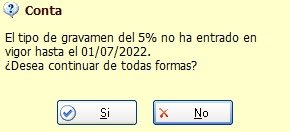

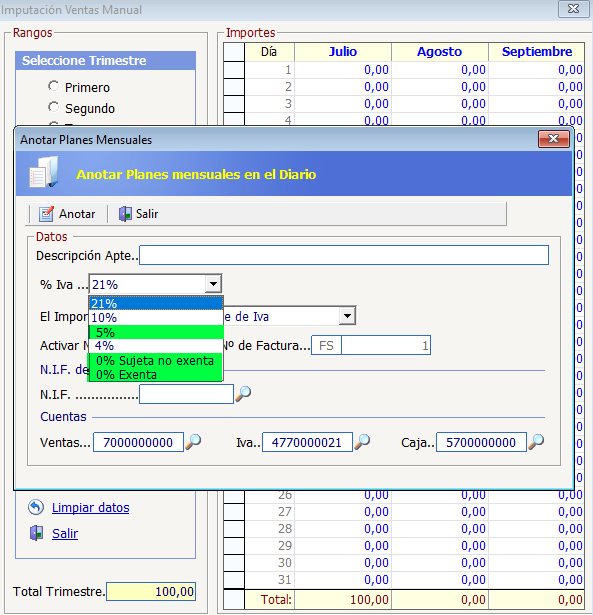

Contabilización de apuntes

En el ejercicio 2022 se hace control de que los apuntes introducidos sean de fecha posterior al 1 de julio de 2022.

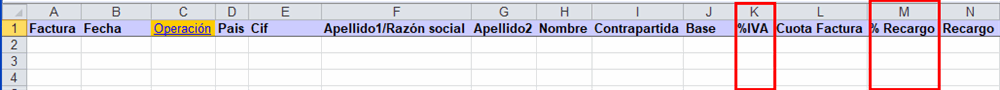

Listados de IVA

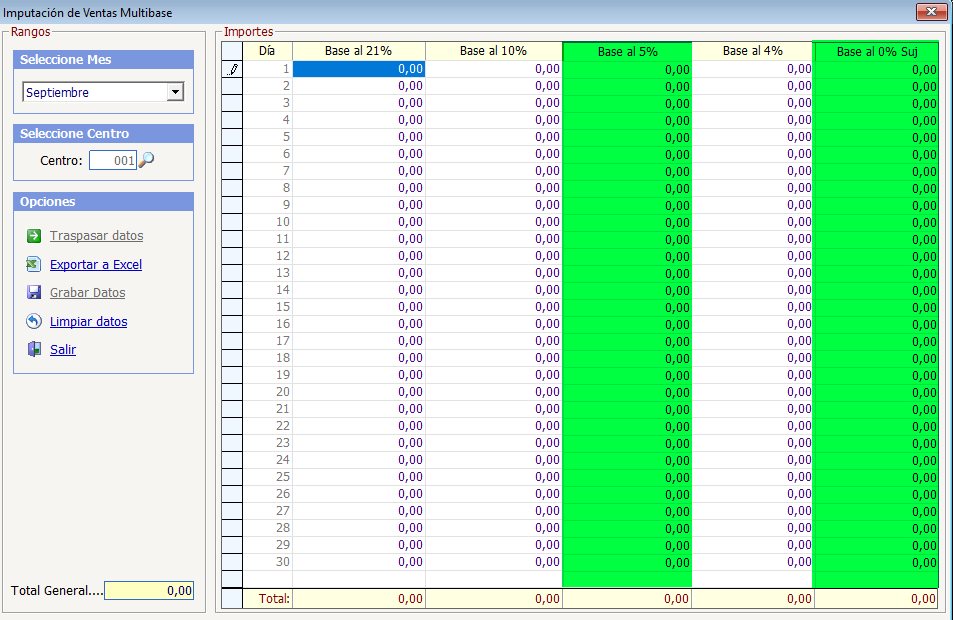

Modelo 303

Puesto que la normativa en cuestión surte efectos a partir del 01/07/2022 se ve afectado el modelo 303 trimestral del 3T y siguientes.

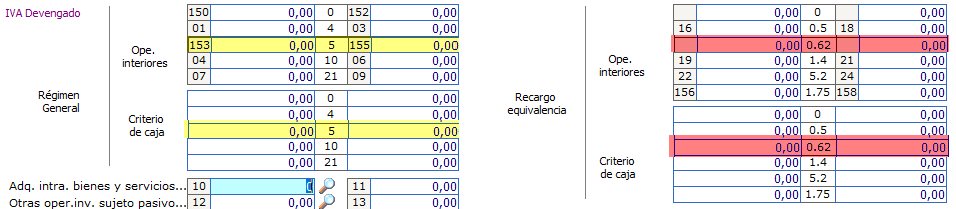

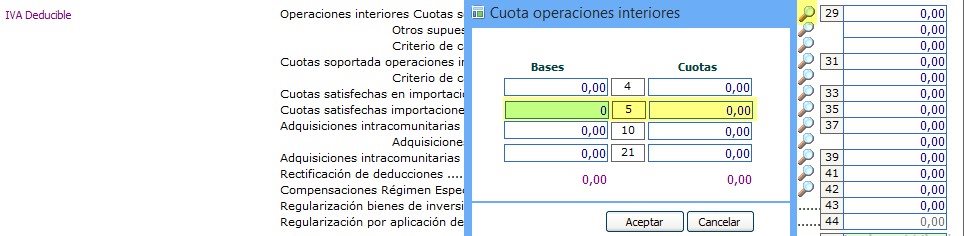

Al generar el 303 en Glasof podemos advertir que las bases y cuotas correspondientes al IVA del 5% figuran de forma separada al resto de bases y cuotas, tanto en el apartado relativo al IVA devengado como en el relativo al IVA deducible (al acceder a la lupa que figura a la derecha de cada apartado). Este desglose facilita las posibles comprobaciones por parte del usuario y la posterior importación de bases y cuotas al modelo 390; pues deberán ir identificadas de forma separada al resto de bases y cuotas del modelo.

Además, a partir de 2023 se incorporan también al modelo las casillas correspondientes al recargo de equivalencia del 0,62%.

De cara al ejercicio 2022, la AEAT manifiesta en esta nota informativa publicada en su web que el modelo oficial del 303 acumulará las bases (casilla 01) y cuotas (casilla 03) del 4% y las del 5% en las mismas casillas. Si existen operaciones al 4% y al 5%, de forma simultánea, el tipo impositivo que recogerá el modelo oficial (casilla 02) será el que corresponda a una mayor cuota en ese período. Sin embargo, el modelo oficial del 303 para el ejercicio 2023 ya incorpora casillas específicas para las bases (casilla 153) y las cuotas (casilla 155) del 5%.

Por último, se incorpora el 5% de IVA al listado "Comprobación Modelo", que figura dentro del propio 303 para comparar los apuntes contabilizados con lo realmente declarado.