Ya está disponible el

Avance de Renta 2021:

- Si el programa ya está instalado en los equipos, únicamente es necesario actualizarlo desde el gestor de aplicaciones (desde el servidor).

- En caso contrario, es posible descargar el Avance de Renta desde aquí.

Descubre a través de este

vídeo todas las funcionalidades de nuestra aplicación de Renta, desarrollada para agilizar la cumplimentación y presentación telemática de declaraciones de renta y patrimonio. Y si todavía necesitas saber más,

consulta en detalle las características que lo convierten en un programa útil, intuitivo y de fácil manejo.

¿Cuáles son las principales novedades fiscales a tener en cuenta para la declaración de IRPF 2021?

1. Escala general (Apartado 1 del artículo 63 de la Ley 35/2006)

Se incorpora un nuevo tramo para las bases liquidables que superen los 300.000€, aumentando en dos puntos porcentuales el tipo aplicable para ese tramo.

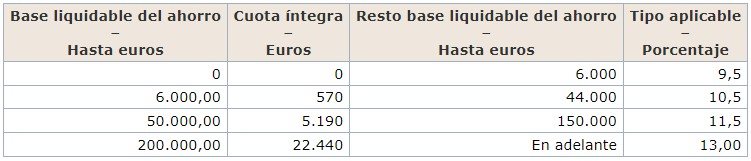

2. Tipos de gravamen del ahorro (Artículo 66 y 76 de la Ley 35/2006)

Se incorpora un nuevo tramo para las bases liquidables que superen los 200.000€. El tipo aplicable será del 13%.

Para contribuyentes que tuviesen su residencia habitual en el extranjero por concurrir alguna de las circunstancias a las que se refieren el apartado 2 del artículo 8 y el apartado 1 del artículo 10 de la LIRPF

y

cuyas bases liquidables superen los 200.000€ se les aplicará un tipo de gravamen del 26%.

3. Escalas autonómicas

Se modifican para el ejercicio 2021 las escalas de las siguientes autonomías:

4. Reducciones por aportaciones y contribuciones a sistemas de previsión social (planes de pensiones) (Artículo 51 Ley 35/2006)

- Aportaciones y contribuciones a sistemas de previsión social: La suma de las reducciones a favor de un mismo contribuyente (incluidas las del propio contribuyente), no podrá exceder de 2.000 euros anuales (antes 8.000 euros anuales).

- Aportaciones y contribuciones a sistemas de previsión social a favor del cónyuge: El contribuyente cuyo cónyuge no obtenga rendimientos netos del trabajo ni de actividades económicas o estos sean inferiores a 8.000 euros anuales, podrá reducir en la base imponible las aportaciones realizadas a los sistemas de previsión social de los que sea partícipe, mutualista o titular dicho cónyuge; con un límite máximo de 1.000 euros anuales (antes 2.500 euros anuales).

Se modifica también el límite de reducción, aplicando la menor de entre las cantidades siguientes:

- El 30% de la suma de los rendimientos netos del trabajo y de actividades económicas percibidos individualmente en el ejercicio.

- 2.000 euros anuales (que se incrementarán en 8000€ si ese incremento proviene de contribuciones empresariales).

Además, 5.000 euros anuales para las primas a seguros colectivos de dependencia satisfechas por la empresa.

5. Nuevas deducciones para la mejora de eficiencia energética en viviendas (Real Decreto-ley 19/2021, de 5 de octubre)

Se aprueban deducciones temporales por obras de mejora de la eficiencia energética en viviendas:

- Deducción por obras para la reducción de la demanda de calefacción y refrigeración.

- Deducción por obras para la mejora en el consumo de energía primaria no renovable.

- Deducción obras de rehabilitación energética.

Consulta información detallada sobre estas nuevas deducciones

aquí.

[ACTUALIZACIÓN 22/12/2021]

El Ministerio de Hacienda publica a 21 de diciembre de 2021 el

Proyecto de Orden por el que se aprueban los modelos del Impuesto sobre la Renta de las Personas Físicas (modelos 100 y 102) y del Impuesto sobre el Patrimonio (modelo 714) para el ejercicio 2021:

[ACTUALIZACIÓN 09/03/2022]

La AEAT informa que a partir del 8 de marzo de 2022, las referencias obtenidas durante la campaña del ejercicio 2020, dejan de tener efecto. Para continuar operando con referencia para los servicios relacionados con Renta, será necesario obtener una nueva referencia con el importe de la casilla 505 de la Renta 2020 y que será válida para los servicios de Renta 2021:

[ACTUALIZACIÓN 17/03/2022]

Ya está disponible el

manual práctico de Renta 2021 en la página de la AEAT.

[ACTUALIZACIÓN 18/03/2022]

El 18 de marzo de 2021 se ha publicado en el BOE la

Orden HFP/207/2022, de 16 de marzo, por la que se aprueban los modelos de declaración del Impuesto sobre la Renta de las Personas Físicas y del Impuesto sobre el Patrimonio, ejercicio 2021, se determinan el lugar, forma y plazos de presentación de los mismos, se establecen los procedimientos de obtención, modificación, confirmación y presentación del borrador de declaración del Impuesto sobre la Renta de las Personas Físicas, y se determinan las condiciones generales y el procedimiento para la presentación de ambos por medios electrónicos o telefónicos.

[ACTUALIZACIÓN 25/04/2022]

Vídeo demostración del programa de Renta 2021. Se muestra cómo realizar una declaración IRPF en el programa, importando datos fiscales y destacando las novedades para el ejercicio 2021. Además, se hace hincapié en las alertas y consejos basados en los datos fiscales, así como en la declaración del ejercicio anterior.

[ACTUALIZACIÓN 05/05/2022]

Disponible en la web de la AEAT el

Asistente Informador de Renta. Se trata de una herramienta que ofrece información de aspectos generales sobre la declaración de la Renta.

[ACTUALIZACIÓN 13/06/2022]

Disponible en la web de la AEAT el

Asistente Virtual de Renta sobre Inmuebles. Se trata de una herramienta que ofrece información sobre la tributación de la vivienda y otros inmuebles en Renta.

[ACTUALIZACIÓN 05/07/2022]

Disponible la

solicitud de certificados y suministros de Renta para el ejercicio 2021.