Uso de cookies

Utilizamos cookies propias y de terceros para fines analíticos y comerciales. Puedes aceptarlas todas, rechazarlas o configurarlas según tus preferencias. Más información

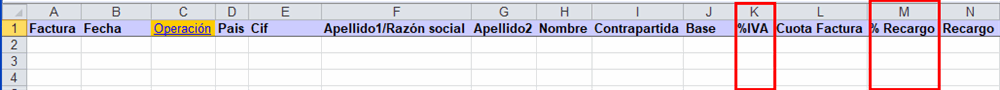

Una de las implicaciones de IVA más importantes que supone la publicación del Real Decreto-ley 11/2022, del Real Decreto-ley 17/2022, del Real Decreto-ley 20/2022 y del Real Decreto-ley 1/2023, es la aplicación del tipo reducido del 5% del IVA a las entregas de energía eléctrica, gas natural, briquetas, pellets, leña, aceites y pastas alimenticias (antes 10%), así como la aprobación de un recargo de equivalencia del 0,62% para el tipo impositivo del 5%.

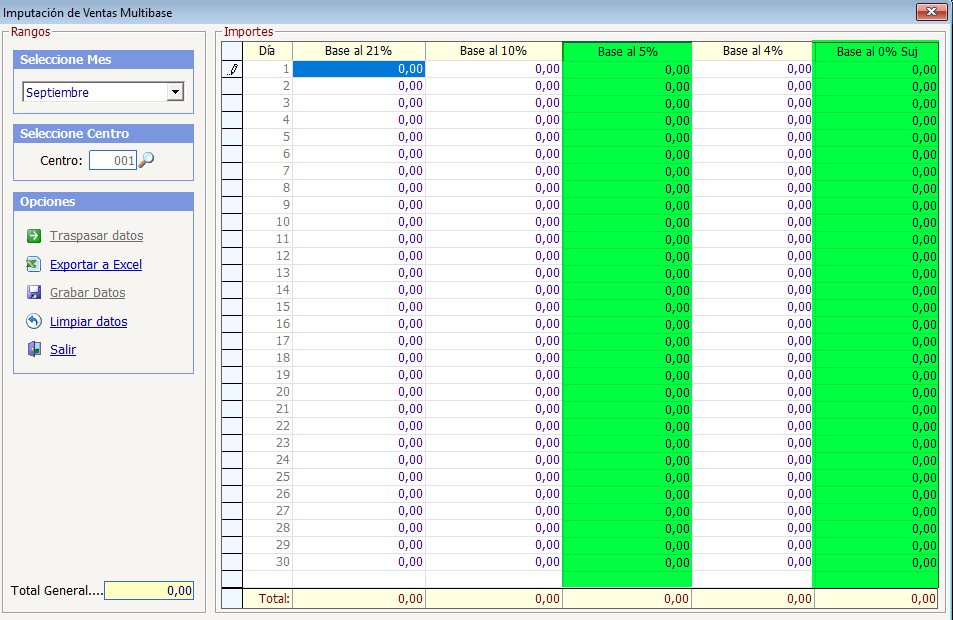

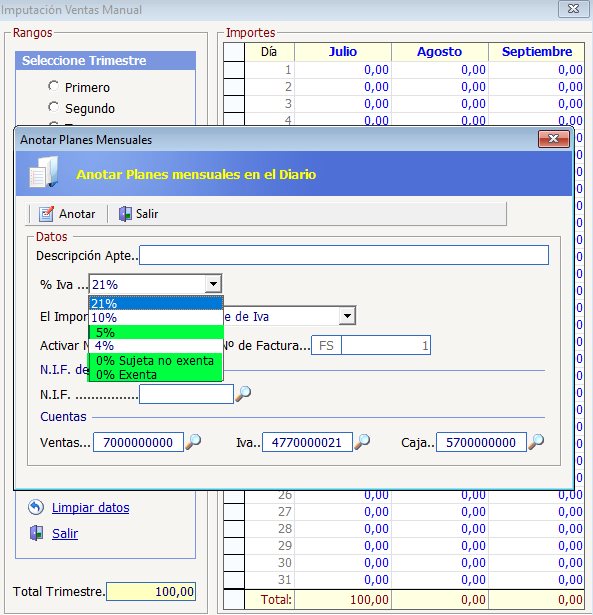

Como consecuencia, se hace necesaria la adaptación de la aplicación de Contabilidad a dicha normativa con respecto a los siguientes ámbitos:

Contabilización de apuntes

Comunicación de facturas al Suministro Inmediato de Información (SII)

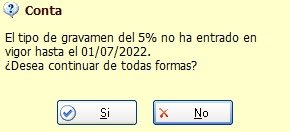

La AEAT ha actualizado las validaciones técnicas, tal y como indican en el "Documento de validaciones y errores" del SII, de tal forma que el sistema admite el tipo impositivo del 5% y el recargo de equivalencia correspondiente (0,62%) en aquellas facturas expedidas/recibidas cuya fecha de operación sea posterior al 01/07/2022.

Listados de IVA

Modelo 303

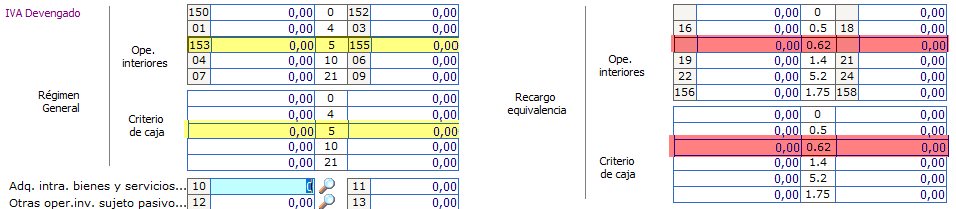

Puesto que la normativa en cuestión surte efectos a partir del 01/07/2022 se ve afectado el modelo 303 mensual del mes 07 y posteriores, así como el 303 trimestral del 3T y siguiente.

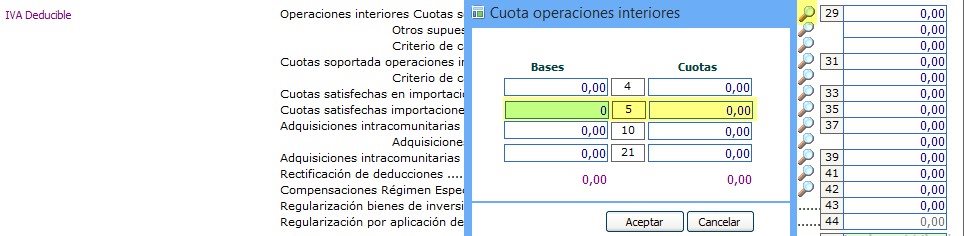

Al generar el 303 en Glasof podemos advertir que las bases y cuotas correspondientes al IVA del 5% figuran de forma separada al resto de bases y cuotas, tanto en el apartado relativo al IVA devengado como en el relativo al IVA deducible (al acceder a la lupa que figura a la derecha de cada apartado). Este desglose facilita las posibles comprobaciones por parte del usuario y la posterior importación de bases y cuotas al modelo 390; pues deberán ir identificadas de forma separada al resto de bases y cuotas del modelo.

Además, a partir de 2023 se incorporan también al modelo las casillas correspondientes al recargo de equivalencia del 0,62%.

De cara al ejercicio 2022, la AEAT manifiesta en esta nota informativa publicada en su web que el modelo oficial del 303 acumulará las bases (casilla 01) y cuotas (casilla 03) del 4% y las del 5% en las mismas casillas. Si existen operaciones al 4% y al 5%, de forma simultánea, el tipo impositivo que recogerá el modelo oficial (casilla 02) será el que corresponda a una mayor cuota en ese período. Sin embargo, el modelo oficial del 303 para el ejercicio 2023 ya incorpora casillas específicas para las bases (casilla 153) y las cuotas (casilla 155) del 5%.

Por último, se incorpora el 5% de IVA al listado "Comprobación Modelo", que figura dentro del propio 303 para comparar los apuntes contabilizados con lo realmente declarado.

Asiento de liquidación de IVA automático

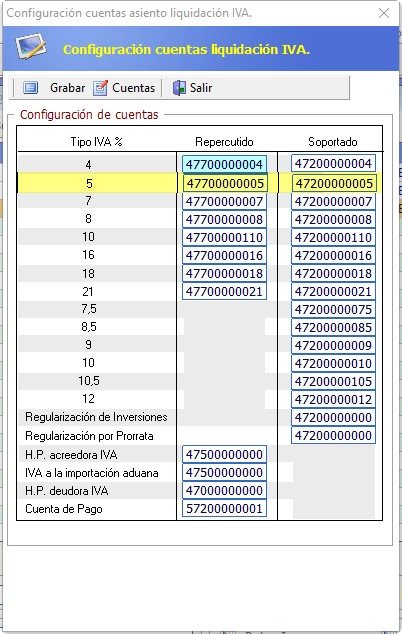

Se incorporan las subcuentas correspondientes al 5% tanto para el IVA repercutido como para el IVA soportado, de cara a la posterior realización del asiento de liquidación automática de IVA a partir de los modelos 303 que figuren en estado telemático en el programa: